副業を始めようと思っている人や、既に副業を始めて収入がある人まで、非常に気になる問題の一つが「確定申告」ではないでしょうか。

「確定申告って難しそう」「副業だから確定申告は必要ないんじゃない?」「確定申告をすると会社に副業がバレると聞いたことがある」

そんな風に思っている人もいるかもしれませんが、基本的に確定申告は必要なものになります。

ただし、状況によっては確定申告が必要ない場合もあるのは事実です。

そこで今回は、確定申告が必要なケースや不要なケース。また、確定申告の種類や注意点。加えて確定申告で会社に副業がバレないようにする方法など、確定申告についての内容を解説していきます。

非常に重要な内容になりますので、ぜひ最後まで読んで、確定申告について正しい知識を身につけましょう。

会社員の副業は確定申告が必要?20万円ルールについても解説

結論から言うと、会社員の副業でも確定申告は必要になります。

しかし、冒頭でもお伝えしましたが、必ずしも必要ではない場合もあります。

では一体どんなケースであれば確定申告が必要なのか?また、どこまでが「副業」という定義になるのか?

そういった基本的な部分について解説していきましょう。

副業の定義とは

副業とは、本業以外で収益をえることができる仕事全てについてのことを指します。

例えば、フリーランスの業務、オンライン販売、投資活動など、様々な形態がありますが、これらは全て「副業」という定義です。

もちろん、会社が副業を認めているかどうかということは関係ありません。

副業をする際、一定以上の収入がある場合は、確定申告を通じて、副業からの収入に対する税金を納める必要があります。

ちなみに、副業をする会社員は、就業規則で副業が許可されているかを確認することが大切です。

副業が認められている場合でも、職場によっては報告義務があるかもしれません。副業で得た収入については、自己管理が求められ、適切な申告を行うことが法的な義務になります。

また、副業禁止の会社であったとしても、上司への交渉次第で可能になる場合もあるそうです。

もし、あなたの会社が副業禁止だった場合、一旦上司や専門部署に確認の連絡をしてみましょう。

副業をすることは、追加収入を得る良い方法ですが、就業規則の確認、収入の適切な管理と申告を怠らないことが重要です。これらを守ることで、安心して副業を続けることができます。

副業でも確定申告は必要(20万円ルール)

副業からの年間所得が20万円を超える場合、確定申告が必要です。

これを、一般的にはわかりやすく、「20万円ルール」と呼んでいます。

このルールは、副業で得た収入に対して適切に税金を納めるために設けられました。主な収入源とは別に、副業で得た利益にも税金がかかるため、年間の収入全体を正確に申告する必要があります。

ちなみに、20万円ルールは「収入」ではなく「所得」に対して発生する点に注意しておいてください。

収入と所得の違いですが、収入から必要経費を差し引いたものが「所得」になります。

| 収入 | 給与や売上など、1年間に得た金額 |

| 所得 | 収入から、仕入れの金額や必要経費などを差し引いた金額 |

この20万円という基準は所得であるため、副業収入から必要経費を差し引いた後の金額に適用されます。

つまり、副業にかかった費用(例えば、仕事に必要な材料費や通信費など)を収入から差し引いた残りが20万円以上ある場合、申告が求められるのです。

確定申告をする際は、副業収入の詳細やかかった経費についての記録をしっかりと保管しておくことが大切です。また、申告期間を逃さないよう、期限に注意して手続きを行いましょう。適切な確定申告を行うことで、税務上の問題を避け、安心して副業を続けることができます。

20万円以下でも確定申告をすべきケース

副業所得が20万円以下の場合でも、確定申告をすべきケースがあります。

それは、所得税の還付を受けられる場合です。

特に、本業以外からの収入がある場合、全体の税額に影響を及ぼす可能性があるため、注意が必要です。例えば、本業の給与と副業収入を合算した際に、税率が変動するケースが該当します。

また、医療費控除や寄付金控除、住宅ローン控除など、他の控除を申請する際にも、副業収入の全額申告が必要になることがあります。

副業で収入を得ているが20万円以下である場合でも、年末調整のみでは処理されない収入がある場合、確定申告を行うことで正しい税金を納めることができます。このように、自身の税務状況を正確に把握し、必要に応じて確定申告を行うことが大切です。

確定申告をすることで、適切な税金の納付だけでなく、過払い税金があった場合の還付も期待できます。副業収入が20万円以下であっても、自分の税務状況をよく理解し、必要に応じて確定申告を行うことが重要です。

副業の所得が20万円以下でも住民税の申告は必要

副業からの所得が20万円以下の場合、基本的に確定申告を行う必要はありませんが、住民税の申告が必要になります。

そもそも、確定申告は「所得税」に関するものであり、所得税には20万円ルールが適応されます。

しかし、住民税には年間所得20万円以下の特例が存在しないため、別途申告が必要になります。

そもそも、所得税申告と確定申告は全くの別物であり、所得税に関する「確定申告」は税務署で、住民税に関する「住民税申告」は区役所や市役所などで行われます。

年間の総所得に基づき住民税が計算されるため、副業収入も含めた全ての収入を正確に申告する必要があり、本業の収入と合算した際に、総収入が税率の変動や様々な控除の適用範囲に影響を及ぼす可能性があるため、副業収入も適切に申告することが大切です。

こうした理由から、副業収入が20万円以下の場合、それ単体では確定申告の必要がないかもしれませんが、住民税の申告は別途行う必要があることを理解しておきましょう。

特に、本業の年末調整では副業収入が考慮されていない場合、それを含めた総収入に基づいて正しい住民税を算出するためには申告が必要になります。

また、副業で発生した経費がある場合、これらを申告することで所得額を調整し、適切な税額を納めることができます。経費には、副業に直接関連する材料費や通信費、交通費などが含まれます。

正しい申告を行うことは、適切な税金の納付のみならず、将来的に税務調査などが行われた際にも正当な対応が可能となります。そのため、副業を行う場合は、たとえその収入が20万円以下であっても、適切な申告を怠らないようにしましょう。

この手続きを通じて、税務上のトラブルを避け、安心して副業を続けることが可能になります。

ちなみに、副業の年間所得が20万円を超えており、確定申告を行った場合は別途住民税申告は不要になります。

理由としては、所得税の確定申告を税務署に行っているので、そのデータを基に区役所や市役所が住民税を計算してくれているからです。

副業の確定申告は青色申告で行うべきか?

確定申告には『青色申告』と『白色申告』の2種類があります。

ざっくりと違いを説明すると

- 青色申告は手続きが複雑だがメリットが多い

- 白色申告は手続きが簡単だが青色申告に比べてメリットが少ない

一体どちらで申告すればいいのか、とても迷うところですよね。

そこで、ここでは青色申告をするメリットと、注意点について解説していきます。

青色申告のメリット

副業を行う際の確定申告において「青色申告」を選択することには、税法上の様々なメリットがあります。

青色申告は、不動産所得、事業所得、山林所得など特定の所得を有する場合に可能で、副業がこれらに該当するならぜひ積極的に検討していきましょう!

青色申告の大きなメリットとして、青色申告特別控除があります。

この控除により、事業所得や不動産所得を計算する際に、最大65万円を控除できます。これにより、実質的な課税所得を減らし、納税額を抑えることが可能になります。

また、青色事業専従者給与の制度を利用することで、配偶者や親族を従業員として雇用し、その給与を全額必要経費として計上できます。これは、副業における経費処理の幅を広げることに繋がります。

貸倒引当金の設定も青色申告のメリットの一つです。将来貸倒れる可能性のある売掛金に対して、一定の割合を貸倒引当金として必要経費に計上できるため、リスク管理がしやすくなります。

さらに、赤字が発生した場合、青色申告では純損失の繰越控除や繰戻し還付が可能です。これにより、赤字の年があった場合でも、その損失を今後の所得から差し引いたり、前年の所得税を還付してもらったりすることができます。

副業で青色申告をすることは、これらの税務上のメリットを享受するために有効な戦略です。

ただし、青色申告を行うためには事前に税務署への届出が必要であり、帳簿の正確な記録や適切な経理処理が求められます。

副業の所得がこれらの条件に該当する場合は、青色申告の適用を検討し、税務上の利点を最大限に活用しましょう。

特定の所得区分でないと使えない

副業で青色申告を検討している場合、いくつかの重要な注意点があることを覚えておきましょう。

青色申告は事業所得、不動産所得、山林所得に限定されるため、副業がこれらのカテゴリーに該当する必要があります。雑所得や一時所得など、他の種類の所得には適用されませんので、自分の副業が青色申告の対象となるかどうかを事前に確認することが大切です。

青色申告を受けるためには、事前に税務署から承認を受ける必要があります。新たに副業を開始した場合、開始日から2ヶ月以内に「青色申告承認申請書」を税務署に提出しなければなりません。この申請には、事業の「開業届」の提出も含まれるため、手続きを忘れずに行うことが必須です。

既に白色申告をしている副業を青色申告に変更する場合は、青色申告を希望する年の3月15日までに申請書を提出する必要があります。この期限を逃すと、その年は青色申告の特典を受けることができなくなるため、計画的に行動することが重要です。

青色申告を行う最大のメリットは、前述したように、税法上の様々な特典を受けられることです。これには、最大65万円の特別控除や専従者給与の全額必要経費計上、貸倒引当金の設定、純損失の繰越控除や繰戻し還付などがあります。これらの特典は、副業での収益を最大化し、税負担を軽減する上で非常に有効です。

しかし、これらの特典を受けるためには、適切な帳簿の記録や経理処理が求められます。

青色申告には、細かなルールが存在するため、申請前には十分な準備と理解が必要です。

また、青色申告に関する手続きや要件は変更される可能性があるため、最新の情報を確認し、必要に応じて専門家のアドバイスを求めることも検討しましょう。副業から得た収入をしっかり管理し、適切に申告することで、副業による収益を安心して享受できます。

副業をするなら押さえておきたい所得区分

副業を始める際には、所得税の申告において正しく所得区分を理解し、適切に申告することが非常に重要です。

所得区分は全10種類ありますが、副業に関連する主な3つの区分として「事業所得」「不動産所得」「雑所得」は覚えておきましょう。

これらの区分についての基本的な理解を深めることで、税務上の誤解やミスを防ぎ、副業収入を適切に管理することができます。

事業所得は、自らが経営リスクを負い独立して営む事業から得られる収入のことを指します。これには農業、製造業、卸売業、小売業などが含まれ、事業で得た収入から必要経費を差し引いた金額が所得となります。独立して事業を行っている場合、この区分に該当します。

不動産所得は、不動産の貸し付けから得られる所得を指します。賃貸アパートやマンション、土地や建物の賃貸から得られる賃料、地上権など不動産に関する権利の貸付けから得た収入がこれに該当します。

雑所得は、上記の他の区分に当てはまらない所得の総称です。副業から得られる収入は基本的にこの区分に分類されることが多く、フリーランスでの業務委託、短期のアルバイト収入、インターネットを通じた収益などが含まれます。

副業の確定申告は青色申告で行うべきか?

結論から言うと、ほとんどの場合において副業は「雑所得」に区分されてしまうため、青色申告をすることができません。

税法上のさまざまなメリットを受けることができなくなるのはもったいないですが、しかたないといえるでしょう。

ただし、事業所得か雑所得かどうかは、事業規模や費やされた時間、もしくは継続性の観点から総合的に判断されるケースもあります。

例えば、下記のような条件を満たす副業の場合は、確定申告が必要な事業所得に該当する可能性があるのです。

副業が事業所得に該当するケース

- 相当程度の期間、継続して安定収入を得ていること

- 相当な時間を割いて日々継続して取り組んでいること

- 安定収入が得られる可能性が高く、設備などを整えていること

- 記帳と帳簿保存を行っていること

上記のルールを守って、事業所得と判断されれば青色申告も可能になります。

もし、副業が事業所得として認められるのであれば、積極的に青色申告をしていきましょう。

副業で経費に計上できる費用

副業から得られる収入が事業所得、不動産所得、雑所得のいずれかである場合、支出した必要経費を所得から差し引くことができます。ただし、すべての支出が経費として認められるわけではありません。

副業からの収入に対して計上できる経費には以下のようなものが含まれます。

副業でも計上できる経費:

- 収入を得るために発生したコスト

- その年にかかった販売費、一般管理費、その他事業に関わる費用

例として、雑所得の場合に計上できる経費には、以下のものがあります。

雑所得の経費計上可能な例:

- 業務用のパソコンやスマートフォン、タブレットの購入費や通信料

- 打ち合わせや取材での交通費、飲食費

- コワーキングスペース使用料

- 事務用品やコピー用紙

- 自宅をオフィスとして使用する場合の水道代、電気代、家賃の一部

雑所得で確定申告をする際には、請求書や領収書などの証憑書類の保存が求められる場合があるため、注意が必要です。

特に、2022年分の申告からは、特定の条件を満たす雑所得について収支内訳書の提出や証憑の保存が義務付けられています。

具体的に、副業からの雑所得が前々年度で300万円以上、または1,000万円以下の場合にこの規則が適用されます。ここでの基準は、所得の額ではなく収入の総額であることに注意が必要です。

副業収入が20万円以下でも、経費に関する書類の整理が不要になるわけではないので、請求書や領収書の管理には注意しましょう。

確定申告で会社に副業がバレるってホント?

確定申告をすると、副業が会社に知られてしまうと心配する人もいるかもしれませんが、実際のところ、副業が原因で会社に発覚することは少ないです。

副業が会社にバレる可能性があるのは、住民税の金額によるケースが一般的です。

通常、会社からの給料に基づく住民税は、勤務先の会社を通じて市区町村から通知されます。しかし、副業からの収入がある場合、その収入に基づく住民税の額が増えてしまうので、この増加分が勤務先に通知されることで副業をしていることが推測される可能性があるのです。

ただし、副業の収入がアルバイトなどの給与ではない場合、確定申告時に適切な手続きをすることで、副業に関連する住民税の通知を自宅に直接受け取ることが可能です。

やり方は簡単で、確定申告書の第二表「給与、公的年金等以外の所得に関わる住民税の徴収方法」という項目で「自分で納付」を選択することにより、副業による住民税の通知や納付書が勤務先ではなく、自宅に送られるようになります。

これにより、会社に副業が知られる心配を減らすことが可能です。

このように、副業による収入があっても、適切な確定申告の手続きを行えば、会社に知られずに済む方法があります。

重要なのは、確定申告時に住民税の納付方法に注意し、必要な手続きを正確に行うことです。副業をしている人は、この点を理解し、安心して副業と本業のバランスを取りながら働いていきましょう。

副業収入20万円以上で確定申告をしないとどうなる?

副業から年間20万円以上の収入を得ているにも関わらず、確定申告を行わない場合、ペナルティが発生します。

本来確定申告は、その年の1月1日から12月31日までに得た所得について、翌年の2月16日から3月15日までの期間に行わなければなりません。

もし申告を怠ったり、意図的に避けたりした場合、本来納めるべき税金に加えて、加算税や延滞税が課されることになります。

これらは、税金を遅れて納めたり、申告しなかったりした際のペナルティです。

確定申告を忘れた場合でも、税務署からの指摘前に自ら申告を行えば、ペナルティは軽減される場合がありますが、放置すると更に重い罰則が課される可能性があります。

したがって、副業で得た収入が20万円を超える場合は、期限内に正しく申告し、適切な税金を納めることが重要です。

無申告加算税

無申告加算税は、税金を納めるべきであったにも関わらず、申告をしなかった人に対して課される追加の税金です。

無申告加算税は、本来納めるべき税金に対して一定の割合が上乗せされます。

この税金は、申告を怠ったことによる罰金のようなものであり、税金を意図的に逃れようとした場合には、さらに重いペナルティが課される可能性もあります。

滞納税

延滞税は、納税期限後に未納の税金に対して課される追加の税金です。

この税金は、本来の税額に対して一定期間ごとに加算されるため、申告や納税が遅れるほど、支払う税金の総額が増えていくことになります。

延滞税は、税金を納める義務があるにも関わらず納めていないことに対するペナルティであり、納税の遅れを防ぐための制度です。

万が一、申告や納税を忘れてしまった場合は、早めに税務署へ相談し、指示に従って手続きを行いましょう。

副業収入が20万円以下でも確定申告しておけば安心

副業からの収入が年間20万円以下であっても、確定申告を行うことは多くのメリットをもたらします。

確定申告は、収入が一定額以上ある場合に義務付けられていますが、20万円以下の場合でも自発的に申告することで、将来的な税務上の問題を避けることが可能です。

確定申告をすることで、副業にかかった経費を収入から差し引くことが可能になり、正確な収入額を申告することができます。また、万が一収入が予想以上に増えた場合でも、すでに申告の習慣があるため、納税漏れや無申告によるペナルティのリスクを低減することができるでしょう。

さらに、確定申告を行うことで、自分の収入状況について正確な記録を残すことができ、金融機関からの融資や各種手当ての申請時にも役立ちます。

結果的に、副業収入が20万円以下であっても、確定申告をしておくことは、安心して副業を続けるための賢い選択と言えるのではないでしょうか。

動画編集なら月収20万円も目指せる!

もしあなたが副業を始めようと思っているのなら、動画編集がおすすめです!

今は動画全盛期の時代。YouTubeやTikTok、その他各種SNSを中心に、ネット上での動画コンテンツの需要が増え続けています。

そんな中、動画編集スキルを持っていれば、月収20万円も夢ではありません。

動画編集でしっかりと収入を作り、忘れずに確定申告も行いましょう!

「動画編集の副業の始め方」はこちらの記事で詳しく解説しています!気になる方はこちらも是非チェックしてみて下さい。

短期間で効率的に学びたいなら、超実践型動画編集スクール『AIM Creators College』がおすすめ

「AIM Creators College」は、スキルゼロの完全未経験からでも自走力を持った動画クリエイターを目指せる超コミット型動画編集スクールです。

動画編集者として活躍するためには、動画編集スキル以外にも、営業スキル、クライアントワークスキルなど、様々なスキルを習得する必要があります。AIM Creators Collegeの講師陣は各分野でプロフェッショナルとして活躍している現役フリーランスで構成されており、あなたがプロの動画編集者として売上を作る力をつけられるよう1人の生徒に対し2名体制で目標を達成するまで指導していきます。

- 動画編集で月10〜20万円の副業収入を得たい

- フリーランスの動画編集者として独立したい

- 個人で稼ぐ力を身に付けて人生の選択肢を広げたい

- サポートが充実している結果にコミットしたスクールに入りたい

そんなあなたにおすすめのスクールです。

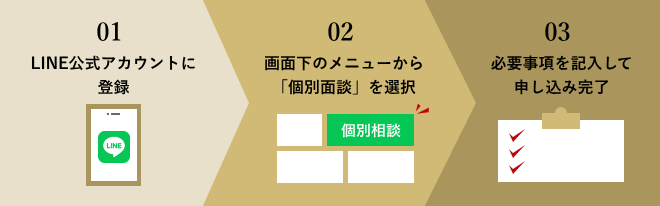

AIM Creators Collegeでは無料カウンセリング(個別面談)を行っています。

AIMで受けられるサービスや卒業生の実績

- 6ヶ月で身につけられるスキルやロードマップ

を説明いたします。

動画制作を仕事にしたい方は、まずは以下の公式LINEに登録し個別面談にご応募ください。

まとめ

今回は副業をする際に大事な確定申告について解説して参りました。

改めて内容をまとめると、副業で得た「所得」が年間20万円以上あれば、確定申告は必要。20万円未満であれば確定申告は不要となります。

ただし、副業所得が年間20万円未満でも、住民税の申告は必要となることに注意しておきましょう。

そして、万が一副業所得が年間20万円を超える場合はペナルティを受けてしまう可能性があるので、できれば年間20万円の所得がなかったとしても、確定申告を行う「癖付け」を行うことが望ましいと思います。

副業が会社にバレるリスク回避の方法も解説しましたので、安心して確定申告を行ってください。

最後までお読みいただき、ありがとうございました。

コメント